Использование Единых лицевых счетов (ЕЛС): возврат излишне уплаченных (взысканных) таможенных платежей

| Таможенное оформление | |

|---|---|

| Таможенное оформление и сопутствующие услуги | |

| |

| Услуги IFCG | |

|

Консалтинговые и юридические услуги, включая: |

При осуществлении внешнеторговой деятельности часто возникают случаи переплаты таможенных платежей участниками внешнеэкономической деятельности. Такая ситуация может, например, произойти из-за того, что плательщик не учел предоставленную ему законодательством льготу по уплате НДС или неправильно применил ставку таможенной пошлины и уже после ввоза товаров решил ее скорректировать.

С недавнего времени Федеральной таможенной службой РФ разработана и реализована технология применения участниками ВЭД Единый лицевых счетов (далее — ЕЛС). Данная технология позволяет упростить таможенное оформление, а также осуществлять контроль участником ВЭД общего состояния лицевого счета, получения в электронной форме информации о движении денежных средств, о предоставленных банковских гарантиях и таможенных расписках.

Все внесенные денежные средства выступают в роли авансовых таможенных платежей (для оплаты таможенных сборов или налогов) и таможенных пошлин на таможенных постах оформления или центрах электронного декларирования. Таким образом, имеющиеся на ЕЛС денежные средства будут списываться при декларировании в счет уплаты таможенных пошлин, сборов или налогов.

Содержание

Нормативно-правовое регулирование

Приказом ФТС России от 26.06.2019 № 1039 [1] был утвержден порядок ведения и пользования ЕЛС участниками ВЭД.

Согласно практике декларирования любой организации, осуществляющей внешнеэкономическую деятельность, присваивается собственный ЕЛС (по номеру ИНН). Для начисления денежных средств на свой ЕЛС необходимо заполнить платежное поручение, с указанием получателя — ФТС России (код 10000010) и КБК (код 15301061301010000510). Таким образом, за организацией (по номеру ИНН соответственно) будут учтены все направленные на ЕЛС денежные средства.

Порядок и случаи возврата установлены главой 10 ТК ЕАЭС[2] и главой 17 Федерального закона от 27 ноября 2010 г. №311-ФЗ[3].

Возврат излишне уплаченных (взысканных) таможенных платежей

Возврат плательщикам излишне уплаченных или излишне взысканных сумм таможенных платежей производится в форме их зачета в счет авансовых платежей информационной системой таможенных органов на основании поступивших в ресурс ЕЛС сведений из КДТ или отражению в ресурсе ЕЛС иных обстоятельств, определенных статьей 67 ТК ЕАЭС[4], в соответствии с которыми был выявлен факт излишней уплаты или излишнего взыскания, без представления плательщиком соответствующего заявления.

Таким образом, с использованием ЕЛС нет необходимости писать заявления, все излишне уплаченные (взысканные) таможенные платежи, администрируемые таможенными органами, автоматически зачислятся на ЕЛС организации.

Вывод денежных средств с ЕЛС

Для того, чтобы вывести имеющиеся денежные средства (часть или полную сумму), необходимо написать соответствующее заявление. Данная норма установлена ст. 147 Федерального закона от 27.11.2010 № 311-ФЗ[5], которая не утратила силу по сегодняшний день.

Согласно Приказу ФТС России от 26.06.2019 № 1039: «При осуществлении возврата денежных средств с лицевого счета заинтересованного лица, состоящего на налоговом учете в Российской Федерации, в ресурсе ЕЛС в формах решения о возврате и заявках на возврат денежных средств в отношении российских юридических лиц указываются ИНН и КПП организации, содержащиеся в ЕГРЮЛ, в отношении физических лиц, индивидуальных предпринимателей - ИНН, в отношении иностранных юридических лиц - ИНН и КПП, указанные в заявлении о возврате. Рассмотрение указанного заявления осуществляется в соответствии с положениями Федерального закона от 27 ноября 2010 г. N 311-ФЗ "О таможенном регулировании в Российской Федерации"»

Начисление процентов за излишне взысканные таможенные платежи

Расчет процентов, начисленных на сумму излишне уплаченных или излишне взысканных таможенных платежей, автоматически формируется в ресурсе ЕЛС исходя из даты излишнего взыскания таможенных платежей (даты нарушения срока возврата излишне уплаченных таможенных платежей) и даты фактического зачета указанных сумм в авансовые платежи.

Чтобы вернуть излишне уплаченные или излишне взысканные суммы таможенных пошлин, налогов компания (плательщик) должен обратиться в таможенный орган с заявлением.

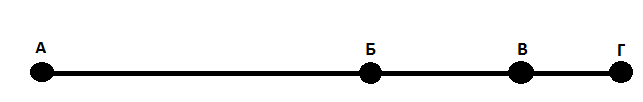

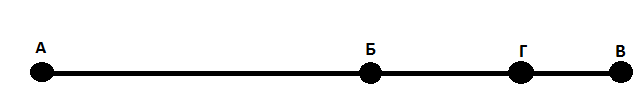

В соответствии с ч. 6 ст. 147 Федерального закона от 27.11.2010 № 311-ФЗ[5] излишне уплаченные или взысканные платежи должны быть возвращены в течение одного месяца со дня подачи заявления о возврате и представления всех необходимых документов. При нарушении указанного срока на сумму излишне уплаченных/ взысканных платежей, не возвращенную в месячный срок, начисляются проценты за каждый день нарушения срока. Проценты на эту сумму начисляются со дня, следующего за днем взыскания/излишней уплаты, по день фактического возврата. Процентная ставка принимается равной ставке рефинансирования Банка России, действовавшей в период нарушения срока возврата. Для того, чтобы не запутаться в датах, имеющих значение при возврате таможенных платежей, изобразим их на графике.

- Точка А — день фактического взыскания таможенных платежей;

- Точка Б — день подачи заявления о возврате;

- Точка В — последний день месячного срока со дня подачи заявления;

- Точка Г — день фактического возврата излишне взысканных таможенных платежей.

Согласно ч. 6 сст. 147 Федерального закона от 27.11.2010 № 311-ФЗ[5] расчет процентов должен производиться в период «от точки А до точки Г». Однако зачастую таможенные органы трактуют эту норму по-другому – проценты будут начисляться только в случае пропуска месячного срока, исчисляемого со дня подачи заявления на возврат. Таким образом, на графике точка Г будет располагаться после точки В, а проценты должны начисляться за период "от точки В до точки Г"[3].

Примечания

- ↑ Приказ ФТС России от 26.06.2019 № 1039 "Об апробации администрирования единого ресурса лицевых счетов плательщиков таможенных и иных платежей, взимание которых возложено на таможенные органы, таможенных представителей, а также иных лиц, осуществивших уплату денежных средств на счет Федерального казначейства, с применением комплекса программных средств "Лицевые счета - ЕЛС"

- ↑ Глава 10 ТК ЕАЭС

- ↑ Глава 17 Федерального закона от 27 ноября 2010 г. №311-ФЗ

- ↑ Статья 67 ТК ЕАЭС

- ↑ 5,0 5,1 5,2 Статья 147 Федерального закона от 27.11.2010 № 311-ФЗ

См. также

Ссылки

| Энциклопедия IFCG — открытый информационный ресурс для участников и экспертов в области ВЭД.

В частности, мы готовы оказать услуги по таможенному оформлению Ваших товаров, а также иные консалтинговые и юридические услуги:

|